Полипласт облигации

Первичные размещения облигаций: план на неделю с 22.12 по 28.12.25 (часть 1/3)

- 22 декабря 2025, 01:14

- |

☢️ Атомэнергопром: AAA, купон до ~15,1% ежемес. (YTM до ~16%), 5,5 лет, 25 млрд.

В отличие от RGBI, длинные корпораты пока куда слабее отреагировали на отсутствии резкого снижения КС. Но еще не вечер. Также, в этом контексте мне не очень понравилось обещание ЦБ и дальше придерживаться той же плавности снижения

Не так, чтобы что-то принципиально новое, но лишний раз озвученное на программной пресс-конференции оно становится еще весомее для общего сантимента

( Читать дальше )

- комментировать

- 102

- Комментарии ( 0 )

14% годовых в валюте по облигациям с короткими сроками погашения За и Против

- 21 декабря 2025, 12:23

- |

Большинство физ. лиц считают, что рубль в 2026г будет слабеть, а на фондовом рынке слишком высокий риск.

У меня другое мнение: в н/вр считаю, что в 2026г лучшие акции (Полюс, Лента, Озон и др.) будут прибыльнее.

Предлагаю обсудить облигации с рейтингом А и доходностью около 14% годовых по облигациям сроком до 3 лет.

Полипласт

АКРА кредитный рейтинг A(RU) с прогнозом «Стабильный"

70% российского рынка пластифицирующих добавок и 25% мирового производства нафталинсульфатов.

Высокая рентабельность — 27,2% по показателю FFO до налогов и процентов.

Экспорт в 80 стран, доля зарубежных продаж 30% в 2025 году.

ПолиплП2Б6

USD, погашение 7.12.2027, доходность 13,0% годовых,

ПолиплП2Б8

CNY, погашение 22.1.2027, доходность 14,3% годовых

Высокая доходность связана с ростом долга и отрицательным свободным денежным потоком

Долг/EBITDA у группы компаний «Полипласт» 1 пол. 2025г = 4,25.

Итоги первого полугодия 2025 года группы компаний «Полипласт»:

Выручка 94 млрд рублей (+ 62,7% г/г)

( Читать дальше )

Свежие облигации Полипласт БО-13 на размещении. Купон до 19,75% на 2 года!

- 21 декабря 2025, 10:56

- |

Поздравляю с годовщиной, товарищи облигационеры! Свой дебютный выпуск облигаций Полипласт разместил ровно год назад, и в конце своего разбора я тогда написал, что эмитент «завяз в долгах, поэтому наверняка будет занимать ещё».

Знал бы я в прошлом декабре, НАСКОЛЬКО я попаду в точку😂 Полипласт превратился в машину, штампующую новые облиги даже чаще, чем каждый месяц. Судите сами: прошел всего лишь 1 год, а это уже ТРИНАДЦАТЫЙ выпуск от нашего бешеного бондо-конвейера.

😈«Чертовски» юбилейный, короче.

Страшно? После приколов с Монополией и происходящего с Уральской Сталью, холодок должен немножко пробирать всех кредиторов Полипласта тоже. Я храбро держу валютный выпуск, поэтому буду немножко бояться вместе с вами.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Атомэнергопром, Самолет, СамарОбл, Сегежа, Артген, СКБ_Лизинг, Миррико, Селигдар, КЛВЗ, Газпром, ПГК, НовосибОбл, АБЗ_1, Тальвен, ОФЗ_в_юанях.

( Читать дальше )

Доходность до 21,64% годовых от эмитентов с высоким кредитным рейтингом

- 16 декабря 2025, 16:15

- |

Рассмотрим параметры новых размещений на рынке облигаций: длинный выпуск с фиксированным купоном от «Атомэнергопрома», позволяющий зафиксировать текущий уровень доходности на 5,5 лет, выпуск с плавающим купоном от алмазного гиганта «Алроса» и спекулятивно привлекательное размещение «Полипласта».

⚡ АТОМЭНЕРГОПРОМ-001Р-10

🔹Об эмитенте

«Атомэнергопром» — интегрированная компания, консолидирующая гражданские активы российской атомной отрасли. Компания обеспечивает полный цикл в сфере ядерной энергетики, от добычи урана до строительства АЭС и выработки электроэнергии.

🔹Согласно отчету компании по итогам 6 месяцев 2025 года (МСФО):

- Выручка: 1,17 трлн руб. (+5,6% (г/г));

- Чистый убыток: 56,8 млрд руб. (по сравнению с прибылью годом ранее);

- Долгосрочные обязательства: 2,8 трлн руб. (-8,7% за 6 месяцев);

- Краткосрочные обязательства: 2,2 трлн руб. (+18,6% за 6 месяцев);

- Чистый долг/EBITDA 3,8x.

🔹Параметры выпуска:

- Планируемый объем: 25 млрд руб.;

( Читать дальше )

«Полипласт» 22 декабря проведет сбор заявок на облигации объемом 2 млрд.₽

- 12 декабря 2025, 14:02

- |

АО «Полипласт» — холдинговая компания ГК «Полипласт», которая является крупнейшим в России производителем специализированных промышленных химикатов для строительной отрасли, а также выпускает промышленные химикаты для нефтедобычи, металлургии, кожевенной отрасли, производства чистящих и моющих средств. В состав холдинга входят 6 заводов, 4 научно-технических центра, более 10 модификационных центров, более 30 точек продаж.

Сбор заявок 22 декабря

11:00-15:00

размещение 26 декабря

- Наименование: Полипласт-П02-БО-13

- Рейтинг: А (АКРА, прогноз «Стабильный»)

- Купон: 19.75% (ежемесячный)

- Срок обращения: 2 года

- Объем: 2 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Альфа-Банк и Газпромбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Облигационный дайджест

- 24 ноября 2025, 16:29

- |

⚡Грейд АА- и выше

За последние две недели доходности на вторичном рынке облигации инвестиционного грейда имеют повышенную волатильность. Согласно обновленному прогнозу, в 2026 году средний уровень ключевой ставки, по оценке Банка России, составит 13-15%. Жесткая денежно-кредитная политика будет сохраняться для возвращения инфляции к цели. Инвесторы оценивают данные сигналы к замедленному снижению ключевой ставки и сохранением ставки доходностей на более длительный срок, что сопровождается неоднозначной динамикой индексов: индекс государственный RGBI облигаций после коррекции в октябре вырос на 2,44% до 117,94 пункта, индекс корпоративных облигаций RUCBTRNS — вырос на 2,07% до 188,8 пункта за последний месяц.

( Читать дальше )

5 облигаций, которые спасут от падения рубля

- 12 ноября 2025, 18:30

- |

Предлагаю рассмотреть и разобрать нюансы вариантов от аналитиков. Но для начала приглашаю Вас подписаться на мой телеграм канал, в нём ещё больше интересной и полезной информации про инвестиции и личные финансы.

Ниже привела ТОП-5 облигаций от аналитиков «Цифра брокера», которые могут защитить от валютных рисков.

1️⃣ Газпром капитал-ЗО27-2-Д

Газпром капитал — компания, которая используется для привлечения финансирования для Газпрома.

• Доходность: 7,68%

• Купон: 2,99% (два раза в год)

• Текущая купонная доходность: 3,22%

( Читать дальше )

📍Почему стоит с осторожностью относиться к выпуску облигации «Полипласт-П02-БО-12

- 12 ноября 2025, 12:49

- |

📋 Основные параметры размещения:

• Объем выпуска: не менее $20 млн;

• Номинал: $100

• Срок обращения: 2 года (720 дней);

• Купонный период: 30 дней;

• Ориентир по ставке купона: не выше 12,50% годовых (доходность не выше 13,24% годовых);

• Выпуск: очередной, сравнение со вторичным рынком см. ниже;

• Купить до: 12 ноября 2025 г. 15:00 (МСК);

🔉О компании

Группа компаний «Полипласт» — один из ключевых игроков на рынке специализированной промышленной химии в России и странах СНГ. Холдинг располагает диверсифицированной производственной инфраструктурой, включающей несколько высокотехнологичных предприятий, что обеспечивает значительные мощности и широкую географию поставок. Основу продуктового портфеля составляют высокоэффективные суперпластификаторы и модификаторы для товарных и сухих строительных смесей, эпоксидные смолы и отвердители, а также широкий спектр пластификаторов и стабилизаторов для ПВХ. Продукция «Полипласта» является критически важной для импортозамещения в химической отрасли.

( Читать дальше )

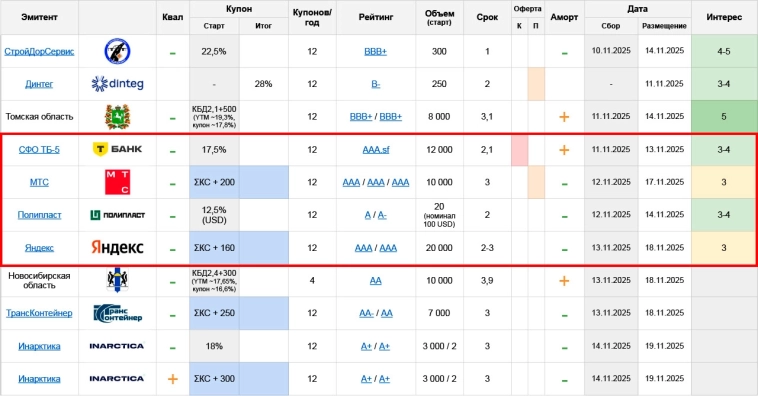

Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 2/3)

- 11 ноября 2025, 11:46

- |

💰 СФО ТБ-5 / Т-Кредитный поток 3.0: ААА (ru.sf), купон до 17,5% ежемес. (YTM до 18,95%), 2,1 года, 12 млрд.

Третья по счету секьюритизация кредитов, выданных Т-Банком. У нового выпуска два ключевых отличия от предыдущих:

- Обеспечением выступают не потребительские кредиты, а портфель кредитных карт. Платежная дисциплина по ним в среднем хуже, чем по потребительским кредитам. Поэтому сравнивать его со свежими «потребительскими» СФО не совсем корректно. В теории, для структурной сделки это не настолько значимый фактор, но будет интересно посмотреть на то, как его оценит в итоге рынок

- Револьверный период, в течение которого СФО продолжит выкупать в пул новые кредиты вместо выбывающих, а выпуск не будет амортизироваться, – составит 2,1 года. Это преимущество относительно ТБ-4 RU000A10CFK2, Сплит Финанса ПВ-1 RU000A10C3F4 и Альфа Фабрики ПК-1 RU000A10CKS5.

( Читать дальше )

Первичка рынка облигаций на этой неделе

- 10 ноября 2025, 12:01

- |

После паузы на прошлой неделе, нас ожидает интенсивный период первичных размещений. Уже заявилось 10 выпусков и растет очередь желающих на следующую неделю.

ПОНЕДЕЛЬНИК

📌 СТРОЙДОРСЕРВИС — БО-01

🔹Срок обращения: 1 год

🔹Номинал и валюта: 1000 руб

🔹Тип купона: фикс

🔹Купон: не выше 22,5%

🔹Выплата купонов: ежемесячно

🔹Амортизация: нет

🔹Оферты: нет

🔹Рейтинг: ВBВ+ (АКРА)

🔹Начало торгов: 13.11.2025 (четверг)

Дебют компании, которая занимается строительством и ремонтом автомобильных дорог на территории Хабаровского края, Приморского края и ЕАО. АКРА отмечает низкий уровень нагрузки и средний уровень рентабельности (12%). Но компания генерирует отрицательный денежный поток 2 года подряд. Сама бумага с максимально простыми условиями: всего 1 год, без оферт и амортизаций. Похоже на пробу пера и формирование кредитной истории в облигациях. Надеюсь, история будет положительная.

ВТОРНИК

📌 Кредитный поток 3.0 (СФО ТБ-5)

🔹Срок обращения: 2,1 года

🔹Номинал и валюта: 1000 руб

🔹Тип купона: фикс

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал